Außenprüfungen der Finanzverwaltung bedeuten für den Steuerpflichtigen regelmäßig nicht nur eine zeitliche und organisatorische Belastung, sondern vielfach auch steuerliche Mehrbelastungen, zumindest aber Verschiebungen von Steuerbelastungen mit negativen Zinsfolgen. Umso wichtiger sind die Kenntnis der Rechte und Pflichten und eine sorgfältige Vorbereitung auf eine anstehende Betriebsprüfung.

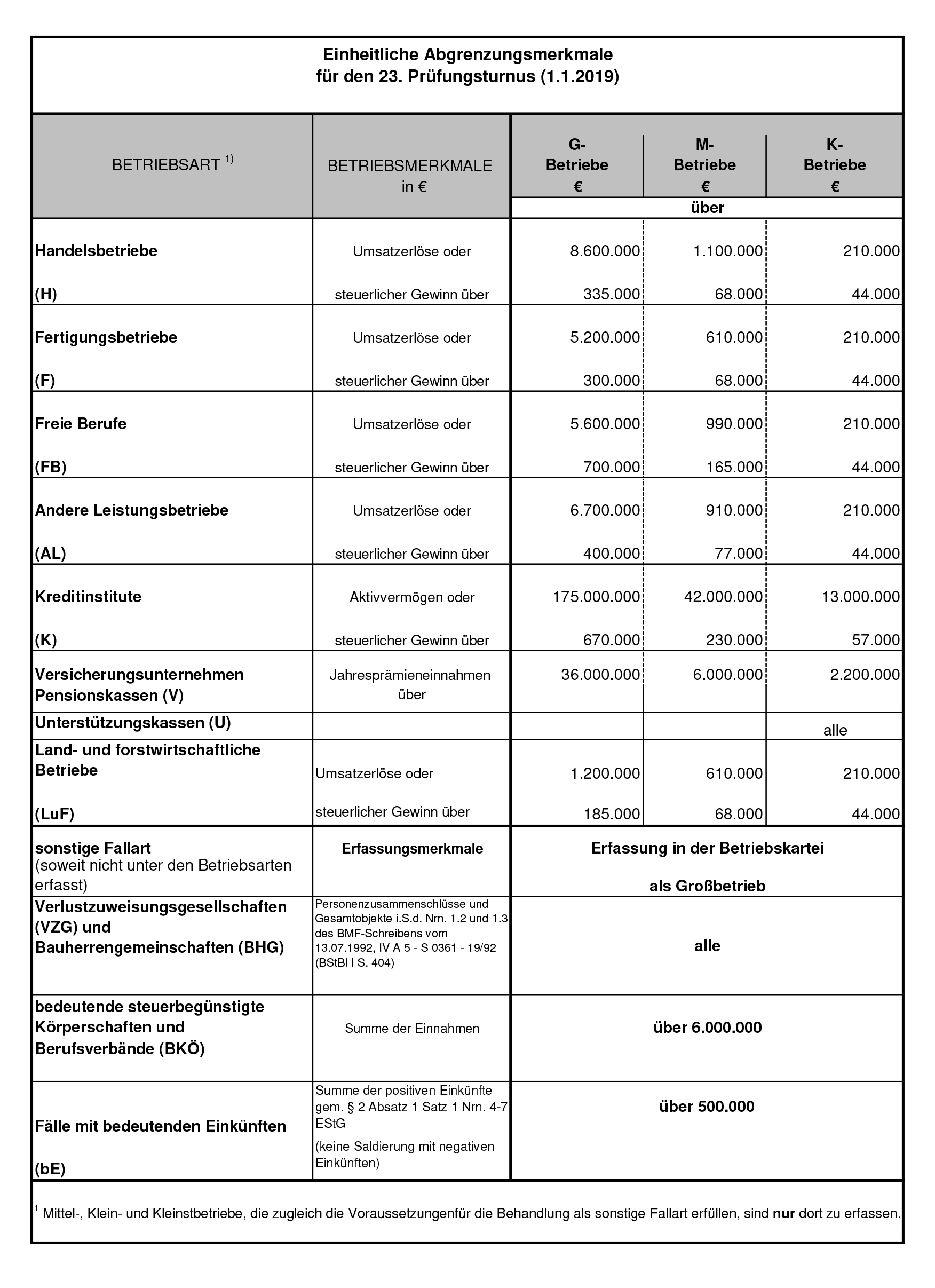

Die Betriebsprüfungsordnung (BpO) schreibt vor, dass jedes Unternehmen in eine der nachfolgenden Größenklassen eingeteilt werden muss:

| Größenklasse des Betriebs | Durchschnittlicher Prüfungsturnus |

|---|---|

| Kleinstbetrieb (KSt) | 100 Jahre |

| Kleinbetrieb (K) | 30 Jahre |

| Mittelbetrieb (M) | 15 Jahre |

| Großbetrieb (G) | 4,5 Jahre |

Wir unterstützen Sie bei anstehenden Betriebsprüfungen durch

„Plausibilisierung“ hat etymologisch viel mit „Applaus“ gemeinsam. Die Wurzel beider Wörter ist „plaudere“, lat. (Beifall) klatschen. Dies legt die Vermutung nahe, dass es beim Plausibilisieren nicht um die Kontrolle bzw. um das Überprüfen des Wahrheitsgehalts einer bestimmten Aussage, sondern von vornherein darum geht, eine Feststellung so zu bestätigen, dass sie die Zustimmung der Adressaten erhält. Diese erliegen dennoch häufig dem Missverständnis, dass das Plausibilisieren eine Form des Verifizierens einer Aussage oder gar eine unabhängige Gegenrechnung sei – was wünschenswert wäre, aber nicht der Realität entspricht. Da im Zusammenhang mit Schätzungen anlässlich von Betriebsprüfungen vielfach zusätzliche Berechnungen und Überlegungen als „Plausibilisierungen“ bezeichnet werden, soll im Folgenden erörtert werden, welche Funktionen Plausibilisierungen in der Schätzungspraxis tatsächlich erfüllen und welche einen Sinn geben.

Al sein wichtiges Instrument der juristischen Rhetorik steht bei Vorliegen unterschiedlicher Standpunkte die Erlangung von Zustimmung anderer (= Plausibilisierung) im Zentrum der Bemühungen des Verwenders.2 Eine Aussage wird als „plausibel“ (Beifall verdienend) bezeichnet, wenn diese geeignet ist, die Zustimmung einer anderen Person für den eigenen Standpunkt zu gewinnen. Die Plausibilität als subjektives Beurteilungskriterium und probates Verhandlungsinstrument hat nichts mit dem Streben nach objektiver Wahrheit (bzgl. deskriptiver Aussagen) oder objektiver Richtigkeit (bzgl. normativer Aussagen) zu tun, sondern mit der erfolgreichen Verfolgung eigener Zielsetzungen. Bei Schlussbesprechungen sind üblicherweise beide Beteiligte um Plausibilität bemüht, d. h., beide wollen die Zustimmung des anderen zum jeweils eigenen Standpunkt.3

Die Plausibilisierung ist innerhalb der klassischen Rhetorik eine von fünf gängigen Ansatzpunkten zur Erlangung der begehrten Zustimmung eines anderen:

1. Der erste Ansatzpunkt bezieht sich auf die Wirkungsweise des eigenen Vorbringens und knüpft an die officia oratoris an mit den drei Begriffspaaren docere et probare (belehren, argumentieren), conciliare et delectare (gewinnen, erfreuen) und flectere et movere (rühren, bewegen).4

2. Beim zweiten Ansatzpunkt bedient man sich der fünf Argumentationsweisen aus dem Sachverhalt zur ÜberzeugungdesGegenübers,5 nämlich:argumenta a persona (Personenargumente), argumenta ex causis factorum vel futurorum (Argumente der bereits geschehenen und künftig zu erwartenden Handlungen), argumenta ex loco (Argumente vom Ort her), argumenta ex tempore (Argumente aus der Zeit) und Argumente mit Blick auf die „Möglichkeit“.6

3. Es kann ferner zur Überzeugung des Adressaten an Autoritäten, insbesondere an die ständige RechtsprechungdesBVerfG,desBFH,derFG,andieherrschende oder überwiegende Meinung oder an die Reputation von Steuerexperten angeknüpft werden.7 Hier geht es um Meinungsherrschaft.

4. Es kann, um die Zustimmung des Adressaten zu gewinnen, an die Einflussnahmemöglichkeiten von Institutionen mit Durchsetzungskraft (Politik, Ministerien, Medien) angeknüpft werden.

5. Es kann schließlich – wenn es um Rechenergebnisse geht – zur Überzeugung des Gegenübers an Nachrechnungen angeknüpft werden, die als „plausibel“ bezeichnet werden.

Zwar ist die Erlangung von Wahrheit und Richtigkeit das Ideal bzw. Ziel einer jeden steuerjuristischen Betätigung. Dies wird durch das Amtsermittlungsprinzip im Steuerrecht (§88 AO) auch explizit gefordert. Die Wirklichkeit in der steuerlichen Außenprüfungspraxis sieht bisweilen anders aus, wenn der Eindruck vermittelt wird, es gehe nur um die Generierung maximaler Mehrergebnisse, um die Durchsetzung des eigenen Standpunkts und/oder um Gesichtswahrung. Die Nähe zu einem türkischen Basar kann durchdieinflationäreVerwendungvonSicherheitszuschlägen, durch die Zulässigkeit von fragwürdigen „amtlichen“ Richtsätzen und – letztlich – durch das Instrument der „Plausibilisierung“ bewirkt werden.

EsistdasnatürlicheAnliegeneinesjedenBetriebsprüfers, dass er Vorsorge trifft, dass in Schätzungsfällen sein Mehrergebnis Bestand vor seinem Sachgebietsleiter und später vor dem FG hat; ebenso ist ein FG motiviert, dass im Falle der Übernahme der Schätzung des Betriebsprüfers oder im Falle einer selbst durchgeführten Schätzung

die Entscheidung revisionssicher ist. Soll solch ein durch Plausibilisierung gestütztes Schätzungsergebnis angegriffenwerden,istdieserstrechtschwierig,wenndieZielsetzung der Plausibilisierung nicht erkannt wird.

Zur Fundierung eines selbst errechneten Schätzungsergebnisses gibt es – jenseits der AO – verschiedene Strategien, beispielsweise, dass von verhandlungserprobten Amtspersonen starker Einigungsdruck auf den unbedarften Steuerpflichtigen ausgeübt wird8 oderdieBegründung minimalisiert wird9 oder gar ganz entfällt10 oder die gefundenen Mängel ins Uferlose aufgebauscht werden,11 die erforderlichen Tatsachenfeststellungen durch Mutmaßungen über „Möglichkeiten“ von Handlungsweisen des Steuerpflichtigen ersetzt werden12 oder die Begründung – von der Tatsachenfeststellung weg – durch eine Fülle von Zitaten aus der Judikatur und der Verwaltung vollgepackt wird13 oder für den Steuerpflichtigen nachteilige Entscheidungen anderer Finanzgerichte in den Fokus gerückt werden oder letztlich das gefundene Schätzungsergebnis durch eine „Plausibilisierung“ gestützt wird.

DiePlausibilisierungeinesSchätzungsergebnissesstelltim Vergleich zu den genannten Alternativen eine sachbezogene, eher harmlos erscheinende, im Übrigen aber schlecht durchschaubare Methode zur Verfestigung des eigenen Standpunktsdar,dergegenübereinemunbedarftenAdressaten eine hohe Überzeugungskraft zugemessen wird. „Sie [die Plausibilisierung] ist der ins Rhetorische gewendete Begriff von Wahrheit und Richtigkeit.“14 Letztlich führt die Plausibilisierung nicht zu einem Erkenntnisgewinn: Die unscharfe Methode der „Schätzung“ wird durch eine andere unscharfe Methode mit überdies anderer Zielsetzung, die „Plausibilisierung“, überprüft.

Dass der Begriff „Plausibilisierung“ im Kern eine rhetorischeFigurist,diedenSinnhat,einenanderenzuüberzeugen ohne Rücksicht auf den Wahrheitsgehalt des plausibilisierten Sachverhalts, ist im Steuerrecht der FinVerw genau so wenig bewusst wie den FG oder dem Steuerpflichtigen. Jeder der am Besteuerungsverfahren Beteiligten verbindet andere Vorstellungen mit dem Begriff „Plausibilisierung“. Der Steuerpflichtige denkt an eine messerscharfe Kontrolle, das FG an die methodische Überprüfung eines Schätzergebnisses, die FinVerw sucht nach Bestätigung durch Plausibilisierung, ohne sich das bewusst zu machen. Dass jeder Beteiligte etwas anders unter Plausibilisierung versteht, liegt an der Mehrdeutigkeit des Begriffs und am Fehlen einer klaren Methodik desPlausibilisierensimSteuerrecht.JederderamSteuerverfahren Beteiligten richtet den Blick nur auf den jeweils für ihn und seine Interessen relevanten Aspekt des InterpretationsspektrumsdiesesBegriffsundverdrängtdieübrigen Bedeutungsinhalte, die seine Wunschvorstellung konterkarieren. Der Umgang mit dem Wort „Plausibilität“ und „Plausibilisieren“ ist im Steuerverfahren demnach oft unbedarft und lädt zum Missbrauch ein. Um die Methode des „Plausibilisierens“ im Steuerrecht künftig besser analysieren und rechtlich bewerten zu können, soll daher im Folgenden der Nebel, der diesen Begriff einhüllt, gelüftet werden, indem die fünf Funktionen aufgefächert werden, die das „Plausibilisieren“ in der Praxis des Steuerrechts hat.NebendenScheinargumentations-undBegründungsersatzfunktionen kommt dem Plausibilisieren aus Sicht der am Steuerverfahren Beteiligten eine Unterstützungs-, Überprüfungs- und Kontrollfunktion zu. Dabei wird untersucht, welcher der Protagonisten von Schätzungsverfahrens welche dieser fünf Funktionen favorisiert. Auf diese Weise lässt sich die Plausibilisierungspraxis anhand der fünf Grundfunktionen analysieren und die diffuse Vorstellung von der Leistungsfähigkeit des Instruments des „Plausibilisierens“ im Steuerrecht versachlichen. Dabei lässt sich feststellen, dass die Plausibilisierungspraxis im Steuerrecht nicht weit entfernt ist von der ursprünglichen Bedeutung des Begriffs, wonach es beim Plausibilisieren nur darum geht, den Applaus für eine eigene Aussage zu bekommen und nicht um Kontrolle.

1. Scheinargumentationsfunktion

Die Scheinargumentationsfunktion bezieht sich auf die Möglichkeit, die Vokabel „plausibel“ bzw. „Plausibilisierung“ als Füllwort zu nutzen, also als einen Begriff mit minimalem Aussagewert, welcher zum Verständnis des Zusammenhangs nicht erforderlich ist. Wegen der sonst fehlenden Begründung soll einer Schätzung ein seriöser, überzeugender Anstrich gegeben werden. Ein konkreter Begriffsinhalt ist in diesem Falle nicht erkennbar und die VerwendungderVokabeln„plausibel“bzw.„Plausibilisierung“ ist inhaltsleer und mutiert zur Scheinargumentation. Die Verwendung derartiger Füllwörter (Phrasen, Worthülsen) soll suggerieren, dass die zu beurteilende

Aussage „einleuchtend“, „verständlich“ und „offenkundig“ ist. Im Ergebnis bedeutet dies aber, dass der Begriff „Plausibilisierung“ nur dem Anschein nach etwas Zutreffendes aussagt, in Wirklichkeit aber viel zu unbestimmt ist, um eine solche Behauptung überprüfen zu können. Dies ist insbesondere der Fall, wenn die Plausibilisierung einesSchätzungsergebnissesnichtrechnerisch,sondern bloß verbal erfolgt,15 insbesondere i. V. m. den Begriffen moderat, ungefähr, vernünftig, vertretbar, angemessen, schlüssig, wirtschaftlich möglich, nachvollziehbar.16

2. Begründungsersatzfunktion

Die Begründungsersatzfunktion bezieht sich auf die Präsentation eines nach außen überzeugend erscheinenden Begründungsersatzes für ein bereits gefundenes oder behauptetes Ergebnis. Grund ist, dass der BFH in mehreren Entscheidungen zu Schätzungen eine „Begründungstiefe“17 im Hinblick auf die vorgetragene Argumentation angemahnt hat. Diese kann aber bei der Multiplikation eines Prozentsatzes X mit einer Bezugsgröße Y (i. d. R. Umsatz) denknotwendig nicht gegeben werden. Der Multiplikatoristdurchwegwillkürlichgewähltundverhandelbar; der Multiplikand, also der Umsatz, ist, insbesondere für Gewinnzuschätzungen, zwar feststehend, aber mehr als vage, zumal dieser ja falsch sein soll. Diese erforderliche, aber bei Sicherheitszuschlägen nicht mögliche BegründungstiefewirddanndurcheinenachgelagertePlausibilisierung, z. B. mittels bloßem Hinweis auf „amtliche“ Richtsätze der FinVerw, ersetzt.18

3. Unterstützungsfunktion

Die Unterstützungsfunktion bezieht sich auf die Bestätigung des als richtig erachteten und der Besteuerung zu Grunde zu liegenden Primärergebnisses. Es wird dem Steuerpflichtigen zwar eine zweite Berechnung vorgegeben, deren Oberflächlichkeit aber offenkundig ist und vom Verwender (Finanzamt) bisweilen auch offen als „überschlägig“ bezeichnet wird; schließlich hätte der Steuerpflichtige ja eine ordnungsgemäße Kasse führen können. Ist kein Einlenken des Steuerpflichtigen erkennbar, wird ergänzend noch mit den Argumenten einer Urkundenunterdrückung durch den Steuerpflichtigen und

eines Beweisverderbers (auch „Beweisvereitelers“),19 einer noch höheren Schätzungsmöglichkeit innerhalb des Schätzungsrahmens,20 der Prüfung auf Einleitung eines Strafverfahrens usw. gearbeitet. Hierzu ein Beispiel: Das Primärergebnis ergibt sich auf Grund eines Sicherheitszuschlags; dieses Ergebnis wird durch den Hinweis auf den vorhandenen „Schätzungsrahmen“ bzw. auf die obere Grenze von Richtsätzen „plausibilisiert“.

4. Überprüfungsfunktion

Die Überprüfungsfunktion bezieht sich auf die Überprüfung der Rechenlogik und der einzelnen Rechenschritte des Schätzungsergebnisses. Eine Sekundärrechnung unterbleibt. Der Hauptnachteil ist die Einseitigkeit dieser Vorgehensweise. Diese erfordert ein Beherrschen des vom Prüfer verwendeten Schätzungsverfahrens einschließlichseinersubjektivenrechnerischenundverfahrensmäßigen Eigenheiten, weshalb es die bevorzugte Vorgehensweise bei Finanzgerichten ist, den gerichtseigenenPrüferhiermitzubeauftragen.AnerkannteStandards für Schätzungsmethoden, die nachvollziehbar eine Beurteilung durch den Adressaten ermöglichen, gibteswegenderVielzahlderVariantenundVorgehensweisennicht.VonbesondererSchwierigkeitistdieÜberprüfung von statistisch-mathematisch geprägten Verfahren sowie von Verfahren, bei denen die empirische Validierung (Feldexperiment mit Kontrolle der Erfüllung vorgegebener Ziele und der Tauglichkeit gestellter Anforderungen) fehlt.21 Ausschließlich theoretisch geprägten Verfahren ist keine praktische Verwendungsfähigkeit zuzubilligen.

5. Kontrollfunktion

Die Kontrollfunktion verlangt, dass eine sorgfältig durchgeführte Kontrollrechnung im Sinne einer Gegenrechnung erfolgt. Dies ist z. B. der Fall, wenn primär eine Nachkalkulation (im Sinne einer Gewinnentstehungsrechnung) erfolgt und sekundär als Gegenrechnung eine Geldverkehrsrechnung (im Sinne einer Gewinnverwendungsrechnung) durchgeführt wird (oder umgekehrt). Hierbei ist die Rechenbasis und Rechenlogik bei beiden Berechnungen vollkommen verschieden (anders ist dies bei einer Richtsatzschätzung i. V. m. einer Nachkalkulation). Zur Ordnungsmäßigkeit einer Kontrollrechnung gehören – wie bei der Ermittlung des Primärergebnisses – methodische Qualität und eine zutreffende Erhebung und Dokumentation der Schätzungsgrundlagen.22 Im Ergebnis ist die Plausibilisierung eines Primärergebnisses durch eine Gegenrechnung zu Kontrollzwecken für den Steuerpflichtigen ein von vornherein anzustrebendes Ziel in Schätzungsfällen; die anderen Funktionen sollten als solche identifiziert und entsprechende Vorgehensweisen verhindert werden.

Analysiert man Urteile der FG zur Plausibilität von Schätzungsergebnissen der FinVerw, fällt auf, dass es keine klaren Vorgaben zur Qualität und Methodik von Plausibilisierungen gibt. Der Umgang mit dem Begriff Plausibilität ist beliebig und lädt zur Scheinargumentation vor Gericht ein. Zwar wird gefordert, dass Schätzergebnisse „plausibel“ sein müssen, was unter Plausibilität zu verstehen ist, bleibt aber im Dunkeln (s. dazu die nebenstehende Rechtsprechungsübersicht mit Beispielen aus der FG-Rechtsprechung). Was plausibel erscheint, wird von den FG als zutreffend angesehen, obwohl es nachweisbar zwischen der Plausibilität und dem Wahrheitsgehalt einer Aussage keinen zwingenden Zusammenhang gibt.

Beispiele aus der FG-Rechtsprechung zum Begriff der Plausibilisierung

FG Köln vom 21.3.1995, 13 K 6492/94

„Indessen darf das Finanzamt … nicht bewusst zu hoch schätzen. Die Schätzung darf nicht zu einer Strafsteuer führen. Es dürfen nicht im Zweifel zu Lasten des Steuerpflichtigen Annahmen gemacht werden, die unrealistisch sind. Dies verstieße gegen das Schätzungsziel, die wahrscheinlichsten (plausibelsten) Besteuerungsgrundlagen zu bestimmen. … Ob die Schätzungen hier plausibel waren, ist nicht in erkennbarer Weise überprüft worden.“

Der Begriff „plausibel“ wird im Hinblick auf die Verfolgung des Schätzungsziels aufgewertet. Es wurde klargestellt, dass Schätzungen auf Plausibilität zu überprüfen sind. Es handelt sich um eine mutige und konstruktive Entscheidung. Die Gleichsetzung von „wahrscheinlich“ und „plausibel“ ist problematisch.

FG Sachsen vom 19.12.2002, 5 V 415/02

„Zieht man die in der sog. Richtsatzsammlung festgehaltenen Durchschnittswerte … zur Plausibilitätskontrolle ergänzend heran, liegt das im AdV-Verfahren … ermittelte Schätzungsergebnis nicht wesentlich über dem vorgegebenen Rahmen, so dass sich auch von dieser Seite her keine Bedenken ergeben.“

Hier wird so getan, als ob von zwei Seiten her Berechnungen erfolgten, die zum gleichen Ergebnis führten. Zumindest hätte diese Plausibilisierung bezüglich des Zahlenwerks detailliert im Bp-Bericht bzw. in der Begründung aufgeführt werden müssen.

FG Hamburg vom 2.3.2005, IV 150/03

„Fraglich erscheint dem beschließenden Senat, ob unter Berücksichtigung der vorstehend beschriebenen Umstände ausnahmsweise ein geringerer Beweismaßstab – etwa lediglich eine Glaubhaftmachung oder Plausibilitätsprüfung – ausreichend ist.“ In dieser Entscheidung stellt die Plausibilisierung einen geringen Beweismaßstab unterhalb einer bloßen Glaubhaftmachung dar.

Nieders. FG vom 31.3.2005, 14 V 194/04

„Die vom Antragsgegner in den Streitjahren 1991, 1993, 1995 bis 1999 hinzu geschätzten Beträge sind jedoch der Höhe nach für das Gericht nicht nachvollziehbar. … Denn es fehlt auch insoweit an der Plausibilität der Schätzungsbeträge. Auch hier kann das Gericht weder die einzelnen Rechenschritte noch die Berechnungsgrundlagen des Antragsgegners überprüfen.

“ Das Gericht verwendet den Begriff „Plausibilität“ in einer neuen Bedeutungsvariante. Es wurde hier keine gesonderte Plausibilisierungsprüfung angemahnt, sondern es fehlte bereits die (vollständige) Begründung für das primäre Schätzungsergebnis.

Nieders. FG vom 8.12.2011, 12 K 389/09

„Bei einer offenen Ladenkasse kann die Plausibilität der Aufzeichnungen durch die Sammlung von Kassenzetteln erhöht werden.“ Die Prüferin hatte Sicherheitszuschläge i. H. v. 3 400 € und 600 € netto jährlich angesetzt. Hier geht es nicht um die Plausibilität der Ergebnisse der Primärschätzung, sondern von „Aufzeichnungen“.

Wie Aufzeichnungen auf „Plausibilität“ hin geprüft werden können, erschließt sich nicht aus der weiteren Begründung. FG Köln vom 1.3.2012, 10 K 688/10

„… ein Gutachten [befreit] nicht von einer sorgfältigen Plausibilitätskontrolle“.

Es ist bemerkenswert, dass auch ein FG den erweiterten Begriff der Plausibilitätskontrolle und zusätzlich das Attribut der „Sorgfältigkeit“ verwendet. Erstaunlich ist auch, dass üblicherweise in Bewertungsgutachten das gefundene Ergebnis nach IDW S 1 bereits vom Gutachter einer Plausibilitätskontrolle zu unterziehen ist, diese offenbar aber nicht ausreicht, und vom Adressaten zusätzlich, nunmehr aber eine „sorgfältige“ Plausibilisierungskontrolle durchzuführen ist.

Dem Wildwuchs in der FG-Rechtsprechung hat der BFH Grenzen gesetzt, indem er in seiner Rechtsprechung einige bedenkenswerte Vorgaben zur Ausgestaltung von Plausibilisierungen gemacht hat. Besonders aufschlussreich ist hier das Zeitreihenurteil, in dem der BFH den Begriff der „Plausibilitätsprüfung“ eingeführt hat. Die Prüfung der Plausibilität im Sinne der BFH-Rechtsprechung unterscheidet sich von der diffusen Plausibilitätsbeurteilung von Schätzergebnissen der FinVerw durch Qualitätsanforderungen, die in der FG-Rechtsprechung nicht erkennbar sind. Der BFH fordert im Zeitreihenurteil von einer Plausibilitätsprüfung Folgendes:23

„In diesen Fällen sind andere Schätzungsmethoden, die auf betriebsinternen Daten aufbauen oder in anderer Weise die individuellen Verhältnisse des jeweiligen Steuerpflichtigen berücksichtigen (z. B. Vermögenszuwachsoder Geldverkehrsrechnung, Aufschlagkalkulation) grundsätzlich vorrangig heranzuziehen. ... Diese Ergebnisse sind vom FA und FG aber – auch von Amts wegen – stets

auf ihre Plausibilität anhand der besonderen betrieblichen Verhältnisse des Steuerpflichtigen zu überprüfen. ... Da solche Unsicherheiten aber aufgrund der dem Zeitreihenvergleich innewohnenden Hebelwirkung erheblich verstärkt auf das Schätzungsergebnis ‚durchschlagen‘, ist in derartigen Fällen ... eine Plausibilitätsprüfung der Ergebnisse des Zeitreihenvergleichs vorzunehmen, die sich nicht allein auf einen summarischen Vergleich mit den amtlichen Richtsätzen beschränken darf.“24

Eckpunkte des BFH für Plausibilitätsprüfungen:

1. Statt von Plausibilisierung sollte von einer Plausibilitätsprüfung gesprochen werden. Der Schwerpunkt liegt offensichtlich auf dem Wortteil „Prüfung“.

2. Gegenstand der Plausibilitätsprüfungen sind die „Ergebnisse“ der (primär) verwendeten Methoden. Die Prüfung nur von einzelnen Teilaspekten genügt hiernach nicht.

3. Eine Beschränkung auf einen summarischen Vergleich mit den amtlichen Richtsätzen ist unzulässig (genau dies ist aber durchgängige Praxis).

4. Die Plausibilitätsprüfung ist „von Amts wegen“ vorzunehmen (und nicht erst, wenn die Schätzung von dem Steuerpflichtigen angezweifelt wird).

5. Kriterien der Prüfung sind die „besonderen betrieblichen Verhältnisse des Steuerpflichtigen“. Die vom BFH genannten Merkmale „besonders“, „betrieblich“ und „des Steuerpflichtigen“ wiegen schwer.

Diese Vorgaben stellen die Messlatte für die Beurteilung von Plausibilisierungen dar und machen den Unterschied aus zwischen einer Plausibilitätsprüfung im Sinne des BFH als Mindeststandard zur Überprüfung von Schätzergebnissen und den Plausibilitätsurteilen, die bisher in derFG-Rechtsprechungüblichwarenunddiesog.Plausibilisierungen zu kaum überprüfbaren Feststellungen im Sinne eines Glaubensbekenntnisses gemacht haben.25

Ob Plausibilitätsprüfungen, wie sie der BFH fordert, sinnvoll und praktikabel sind, werden Steuerpflichtige, FinVerw und FG unterschiedlich beurteilen, weil sie im Besteuerungsverfahren unterschiedliche Funktionen erfüllen. Daher kann die Tauglichkeit von Verfahren, die bei Plausibilisitätsprüfungen im Sinne der BFH-Rechtsprechung zum Einsatz kommen können, an fünf Krite

rien untersucht werden, die neben Qualität und Genauigkeit der jeweiligen Methode auch pragmatische Erwägungen wie Zeit, Kosten und Überzeugungskraft berücksichtigen. Jeder dieser fünf Beurteilungsaspekte hat seine Berechtigung. Praktikabilitätsaspekte sind ebenso wichtig wie die Qualitätsaspekte, die der BFH in seiner Rechtsprechung in den Mittelpunkt stellt. Eine Plausibilitätsprüfung ist, wenn sie nicht finanzierbar ist oder Jahre dauert, nichts wert. Umgekehrt darf man eine oberflächliche Plausibisierung nicht als Plausibilitätsprüfung im Sinne der BFH-Rechtsprechung einsetzen mit dem Hinweis darauf, dass sie Zeit spart und kostengünstig ist, wenn sie den Anforderungen des BFH an Qualität und Genauigkeit der Methode nicht gerecht wird. Bei der Auswahl der am besten geeigneten Methode müssen pragmatische Erwägungen und Qualitätsaspekte gegeneinander abgewogen werden, wobei die Rechtsprechung des BFH deutlich macht, dass Qualitätsaspekte bei der Auswahl stärker ins Gewicht fallen als pragmatische Erwägungen. Die pragmatischen Aspekte dürfen nicht im Vordergrund stehen bei der Methodenwahl, müssen aber mitbedacht werden.

Beurteilungsaspekte für Plausibilitätsprüfungen:

1. Qualitätsaspekt Ist das Verfahren zur Nachprüfung am besten geeignet?

2. Genauigkeitsaspekt Wie realistisch ist das mit der Methode erzielbare Ergebnis?

3. Zeitaspekt Wie schnell liegt ein Ergebnis vor?

4. Kostenaspekt Wie hoch ist der kostenmäßige Aufwand?

5. Überzeugungsaspekt Wie gut bewährt sich die Methode in Verhandlungen?

1. Qualitätsaspekt

Im Zeitreihenurteil hat der BFH in Leitsatz 3 die unterschiedliche Geeignetheit von Schätzungsverfahren im Sinne eines Gütekriteriums explizit angesprochen und ausgeführt, dass zu prüfen ist, ob „andere Schätzungsmethoden,dieaufbetriebsinternenDatenaufbauenoder inandererWeisedieindividuellenVerhältnissedesjeweiligen Steuerpflichtigen berücksichtigen, nicht sinnvoll einsetzbar sind“.26 Ergänzend zur grundsätzlichen Einsetzbarkeit sind nach Rz.64 diese Schätzungsmethoden (explizit genannt: Vermögenszuwachs- oder Geldverkehrsrechnung, Aufschlagkalkulation) „grundsätzlich vorrangig heranzuziehen“. Nach Rz.67 muss ein„summarischer Vergleich mit den amtlichen Richt

sätzen“ unterbleiben. Eine im Zuge des vermeintlichen27 Auswahlermessens präferierte Verwendung von Sicherheitszuschlägen als Schätzungsverfahren im Rahmen einer griffweisen Schätzung28 ist hiernach nicht vorgesehen.29 Damit dürfte gleichzeitig der Rahmen für die Verwendung von Verfahren für die Plausibilitätsprüfung eines Primärergebnisses abgesteckt sein. Es muss vermieden werden, dass Oberflächlichkeit mit Oberflächlichkeit verglichen wird.

2. Genauigkeitsaspekt

Nach dem auch hier maßgeblichen Zeitreihenurteil ist bei einer Schätzung „das Ziel, die Besteuerungsgrundlagen durch Wahrscheinlichkeitsüberlegungen so zu bestimmen, dass sie der Wirklichkeit möglichst nahe kommen“.30 „Möglichst nahe“ heißt: möglichst genau. Dies gilt erst recht für Plausibilitätsprüfungen, weil die Zielsetzung die gleiche sein muss wie bei der Herleitung des Primärergebnisses. Es kann an die Abstufungen bezüglich der Funktionen angeknüpft werden, d. h. die zuerst genannte Funktion hat den geringsten Genauigkeitsgrad usw. Die Genauigkeit von Verfahren lässt sich empirisch überprüfen, insbesondere durch Feldexperimente, die objektiv und öffentlich

nachprüfbar gestaltet sind. Bislang gibt es keine Bandbreiten von Wahrscheinlichkeiten, die einzelnen Verfahren zugeordnet werden.

3. Zeitaspekt

Eine überschlägige Berechnung beansprucht deutlich wenigerZeit.Daheristesverständlich,wennbeizweiVerfahren dasjenige, welches mehr Zeit beansprucht, für die Herleitung des Primärergebnisses und das vergleichsweise schnellere Verfahren für eine Plausibilitätsprüfung verwendet wird. In der Praxis ist es aber häufig umgekehrt, weil Sicherheitszuschläge für die Herleitung des PrimärergebnissesvonAußenprüfernvorrangigverwendet werden, obgleich dies als Anwendung von subjektiven Faustregeln eine Angelegenheit von wenigen Minuten ist. Es mutet daher eigenartig an, wenn ein Außenprüfer bei einer Prüfung, die sich über Wochen hinzieht, aufwendig nachkalkuliert, mit vielen Preislisten und BerücksichtigungvonAktionsangebotenundÄnderungdesSpeisekonzepts sich beschäftigt, am Ende aber Prozentsätze für Sicherheitszuschläge unter Verzicht auf eine Plausibilitätsprüfung präsentiert.

4. Kostenaspekt

Verfahren mit geringen Kosten sind gegenüber der Alternative der Plausibilitätsprüfung, also der Nachprüfung eines Ergebnisses durch eine vollständig und sorgfältig durchgeführte andere Methode, ggf. mit Hilfe eines Sachverständigen für Registrierkassen, im Sinne einer vollständigen Gegenrechnung von Vorteil. Um Letzterem zu entgehen, ist für den Betriebsprüfer der Plausibilisierungsansatz wie geschaffen: Man will von vornherein erst gar nicht genau und vollständig, sondern mit (vom Steuerpflichtigen wegen seiner mangelbehafteten Kassenführung hinzunehmender) Unschärfe arbeiten. Der Umfang der Oberflächlichkeit einer durchgeführten Plausibilitätsprüfung würde damit kaschiert.

5. Überzeugungsaspekt

Eine Plausibilitätsprüfung sollte im Idealfall auch Überzeugungskraftbesitzen,denndasdientdemRechtsfrieden.Die ÜberzeugungskraftdarfabernichtdasBedürfnisnachQualität und Genauigkeit der Plausibilitätsprüfung überspielen. Deshalb hat bei der Beurteilung eines Verfahrens der Überzeugungsaspekt ein geringeres Gewicht als der Qualitätsaspekt. Ein wichtiges Element des Überzeugungsaspekts ist die Freiwilligkeit, auf der die Akzeptanz einer Ansicht bei dritten Personen (Adressaten) beruht. Hierzu ist das Erzeugen einer positiven Einstellung der Gegenseite zum eigenen Standpunkt für den Anwender einer Plausibilisierung oft der mit Abstand wichtigste Aspekt. Diese positiveEinstellungwirdgefördert,indemKonzilianzsignalisiert und bei der „Plausibilisierung“ ein Ergebnis von vornherein als überschlägig und verhandelbar bezeichnet wird. Hierdurch werden Gegenargumente bereits im Vorfeld abgefedert.

Die Überzeugungswahrscheinlichkeit gegenüber dem Adressaten einer Plausibilitätsprüfung steigt:

* wenn die Vorgehensweise vom Adressaten verstanden wird („Verständnis“),31

* wenn das der Plausibilisierung zu Grunde liegende Zahlenwerk valide ist („Validität“),32

* wenn die objektive Vorgehensweise des Prüfers erkennbar ist („Objektivität“),33

* wenn der Schätzungsrahmen klein ist („Bandbreite“),34

* wenn die Stärken und Schwächen bekannt sind („Stärken/Schwächen“),35

* wenn Messlatten oder Standards für eine Beurteilung vorhanden sind („Maßstab“),36

* wenn die resultierenden Verpflichtungen bezahlbar sind („Bezahlbarkeit“).37

Die Forderung nach einer bloßen Plausibilisierung ganz ohne Qualitätskriterien ist nicht unproblematisch. Das zeigen Beispiele jenseits des Steuerrechts, wo ebenfalls mit Plausibilisierungen gearbeitet wird und wurde, ohne die Unschärfe des Begriffs und der Methode des Plausibilisierens zu hinterfragen. In der Finanzmarktkrise wurde der Plausibilisierungsansatz z. B. bei der Bewertung strukturierter Papiere angewendet, was am Ende zu einer Verschärfung der Krise führte.38 So hatte z. B. der Abschlussprüfer im HRE-Untersuchungsausschuss sich mit Zeugenaussage am 2.7.2009 damit herausgeredet, dass die Werte im Jahresabschluss „geprüft und nachvollzogen und als plausibel eingestuft“ wurden, obgleich, wie sich später herausstellte, vom Steuerzahler laut Statistischem Bundesamt 2012 bis zu 51,8 Mrd. € an Ausfällen sowie 480 Mrd. € an Bürgschaften zu tragen waren. Nach einer Analyse von Hartmann-Wendels/Hellwig/Jäger-Ambrozewicz zum Entstehen der Finanzmarktkrise „haben die makroökonomischen Rahmenbedingungen die Fehlentwicklung begünstigt“, weil u. a.„die Ansicht vorherrschte, dass Risiken besser verteilt seien (so dass geringe Risikoprämien

plausibel erschienen)“.39 In den USA hatte man aus dem Plausibilisierungsdebakel der Finanzmarktkrise gelernt und dem Plausibilisieren ein Ende bereitet. Vor über zehn Jahren wurde als Folge der Finanzmarktkrise der bis dato bei Wirtschaftsprüfungen vorherrschende US-amerikanische Plausibilisierungsansatz konsequent durch den „risikoorientierten Prüfungsansatz“ abgelöst; nunmehr können sich Prüfer nicht mehr so leicht hinter Plausibilisierungsüberlegungen verstecken. Ferner: Das Kraftfahrt-BundesamthattedievondenHerstellernvorgelegtenAbgasergebnisse vielfach nur auf Vollständigkeit und Plausibilität überprüft. Bei der Bearbeitung von Asylverfahren konnten vielfach die (unzureichenden bzw. unvollständigen) Anträge nur auf Plausibilität hin geprüft werden.

Im deutschen Verfahrensrecht sind außerhalb des steuerlichen Beweisrechts Plausibilisierungen in anderen Rechtsgebieten nach wie vor weit verbreitet, so etwa im strafprozessualen Beweisrecht, wo die Überprüfung von Tatschilderungen durch Richter mittels Plausibilitätserwägungen wegen der Subjektivität und Emotionalität von Plausibilitätsurteilen immer wieder als mögliche Quelle für Fehlurteile kritisiert wird:

Ähnliche Plausibilitätserwägungen finden sich bei der Beurteilung der Ordnungsmäßigkeit in Schätzungsfällen. Mit dem Zauberwort der „Plausibilität“ lassen sich im Steuerrecht Fehler leicht vertuschen, weshalb man bei der Verwendung dieses Begriffs argwöhnisch sein sollte. Allgemein lässt sich folgern, dass in hochsensiblen und hochbedeutsamen Bereichen Plausibilisierungen keinen Raum haben und durch fachlich seriöse Gegenrechnungen und Untersuchungen ersetzt werden sollten.

Wenn eine Analyse zum Ergebnis führt, dass vernünftigerweise mehrere Verwendungsmöglichkeiten des Objektes möglich sind, ist die Finanzierungsfähigkeit der einzelnen Alternativen zu prüfen. Nach IVS leitet sich der HABU in finaler Weise vom Ergebnis her ab: „The use that results in the highest value, in keeping with the other tests, is the highest and best use”, § 6.4 GAVP.

Schließlich gehen die GAVP in § 6.6 auf Marktsituationen mit hoher Volatitlität ein: „The highest and best use of a property may be a holding for future use.“ Im Umkehrschluss ist zu folgern, dass bei Marktsituationen ohne hohe Volatilität dies anders zu sehen ist. In anderen Fällen, bei denen mehrere potentielle Arten des HABU identifizierbar sind, sollte der Bewerter diese alternativen Verwendungsmöglichkeiten im Gutachten erörtern und insbesondere das Level der künftigen Einnahmen- und Ausgaben bedenken.

„Plausibilisierung“ ist ein Instrument der juristischen Rhetorik. Ziel ist ausschließlich die Erlangung der Zustimmung anderer für den eigenen Standpunkt. Bei

Schätzungen bezieht sich der „eigene Standpunkt“ auf das vom Betriebsprüfer präsentierte Primärergebnis, welches der Besteuerung zu Grunde gelegt werden soll.

Die Verwendung des Plausibilitätsbegriffs ist facettenreich. Im Grunde geht es bei Schätzungen durch Betriebsprüfer um das Signal an den/die Adressaten, das gefundene Ergebnis habe sich bei einer Nachprüfung als zutreffend herausgestellt, also begegnen dem Schätzungsergebnis keine Bedenken. Insoweit stellt die bloße Behauptung, das Primärergebnis sei „plausibel“, ebenso wenig ein (zusätzliches) Beweismittel für die Erfüllung der dem Finanzamt obliegenden Feststellungslast dar, wie die Bezugnahme auf eine bereits erfolgte ergänzende Berechnung. Zumindest sollte zur Verdeutlichung in einem derartigen Kontext eingeräumt werden, dass es nicht um „Wahrheit“ in Bezug auf Erfahrungstatsachen bzw. um „Richtigkeit“ in Bezug auf normative Aussagen, sondern ausschließlich um die Zustimmung anderer zur eigenen Berechnung des Betriebsprüfers geht.

Die Rechtsprechung ist mit der Vorgehensweise bzgl. einer Plausibilisierung nicht immer und häufig nur scheinbar an einer Qualitätssicherung interessiert. Bisweilen erspart sie sich die Qualitätsprüfung, denn ihre Aufgabe wäre es, die Geeignetheit der Methode und die Korrektheit der Anwendung im konkreten Fall zu prüfen. Stattdessen nimmt sie in diesen Fällen eine Plausibilisierung vor, die den Wahrheitsgehalt nicht wirklich aufklären kann, weil sie auf Oberflächlichkeit und Scheinlogik basiert sowie auf Prämissen aufbaut, die falsch sein können, z. B. durch Anknüpfung an den erklärten Umsatz, der ja falsch sein soll.

IneinigenEntscheidungenistdieRechtsprechungeinen Schritt weiter gegangen und stellt weniger die Plausibilisierung als vielmehr den Prüfungsaspekt heraus. Insoweit wird von Plausibilisierungsprüfung – so z. B. vom BFH im Zeitreihenurteil – gesprochen. Hierbei liegt der Schwerpunkt auf der Nachprüfung des Schätzungsergebnisses nach Maßgabe einer zweiten, von der ersten unabhängigen Berechnung und weniger auf der Bedeutung einer Plausibilisierung im ursprünglichen Wortsinn als eine auf den „Beifall“ des Adressaten ausgerichtete rhetorische Figur. Die Plausibilitätsprüfung ist – laut BFH – von Amts wegen durchzuführen. Dieser Ansatz ist zu begrüßen. Er liegt auf einer Linie mit der Forderung nach mehr substantiellem Gewicht sowie Transparenz und dem Streben nach mehr Objektivität und Wahrheit und distanziert sich von der Absicht, die Plausibilisierung rhetorisch einzusetzen, um höhere Überzeugungskraft für die eigene Position zu erlangen. Die Analyse von bisherigen finanzgerichtlichen Entscheidungen zeigt hingegen weiterhin den anpassungsfähigen Umgang mit dem Begriff „Plausibilität“. Soweit hierdieVornahmeeinerPlausibilisierungalsBeweismittel oder als Argument ohne Begründungstiefe erachtet wird, kann dem nicht gefolgt werden.

Der Begriff „Plausibilisierung“ kann im Rahmen von Schätzungen fünf Funktionen erfüllen: Scheinargumentations-, Begründungs-, Unterstützungs-, Überprüfungsoder Kontrollfunktion. Nur in der Kontrollfunktion würde sich für den Steuerpflichtigen ein Sinn für die praktische Verwendung einer Plausibilisierung, sei es durch den Außenprüfer oder sei es durch den Steuerpflichtigen, erschließen. Im Übrigen ergeben sich für den Steuerpflichtigen Nachteile. Dann sollten diese Funktionen und Restriktionen auch offen kommuniziert werden. Anstelle des Plausibilisierungsansatzes bei Betriebsprüfungen wären daher die Anforderungen an die Begründung und Kontrolle von Mehrergebnissen im Sinne einer Plausibilitätsprüfungundweniger– nureinseitig– dieAnforderungen an die Buchführung und Aufzeichnungen zu erhöhen.

| Funktionen | Erläuterung | Sinnhaftigkeit | |

|---|---|---|---|

| FA | Stpfl. | ||

| Scheinargumen- tationsfunktion |

Verwendung als Füllwort oder Worthülse |

ja | nein |

| Begründungs- ersatzfunktion |

Erlangung einer Begrün- dungstiefe ist nicht möglich |

ja | nein |

| Unterstützungs- funktion |

z. B. primär Nachkalkulati- on, sekundär Richtsätze |

ja | nein |

| Überprüfungs- funktion |

Überprüfung der Rachenlo- gik und der Rechenschritte |

ja | nein |

| Kontrollfunktion | z. B. primär Nachkalkulation, sekundär Geldverkehrsrech- nung |

ja | nein |

Zurweiteren Charakterisierung und Beurteilung wurden fünf Aspekte beleuchtet, die im Rahmen von Schätzungen dem Begriff „Plausibilitätsprüfung“ zugeordnet werden können, nämlich: Qualität, Genauigkeit, Zeit, Kosten und die Fähigkeit, einen Adressaten zu überzeugen. Steuerpflichtige legen den Schwerpunkt auf Qualität und Genauigkeit. Betriebsprüfer stellen hingegen offen den Zeit- und Kosteneinsparungsaspekt in den Vordergrund, wobei das Bemühen, überzeugend zu wirken und die Erlangung von Zustimmung bisweilen über allem stehen. Plausibilisierungen sind bestätigend und überzeugend sowie ergebnisbezogen vorgeprägt; Plausibilitätsprüfungen sind kontrollierend und vergewissernd sowie ergebnisoffen ausgerichtet.

Um Verwechslungen und Fehlinterpretationen im Umgang mit dem Begriff des Plausibilisierens bei den Schätzungsadressaten zu vermeiden und auch aus Gründen der Fairness sollte der Begriff „Plausibilisierung“ künftig besser ganz vermieden und stattdessen von „Nachprüfungen“ oder „Gegenrechnungen“ (am besten) gesprochen und diese auch (sorgfältig) durchgeführt werden. Dies würde einen Quantensprung an Qualitätsverbesserung in der Außenprüfung bedeuten.

Forderungen zur Qualitätsverbesserung von Schätzungen:

* Nachprüfungen nur nach Maßgabe der Kontrollfunktion

* UnabhängigeGegenrechnungdurcheine‚geeignete‘Schätzungsmethode

* Erhöhung der rechtlichen Voraussetzungen für die Verneinung der Möglichkeit einer Gegenrechnung

* Sicherheitszuschläge haben keine Kontrollfunktion, keine theoretische Fundierung und besitzen keine Ausrichtung an Wahrscheinlichkeiten

* Senkung der rechtlichen Hürden für die Annahme von Willkür bei der Verwendung von Sicherheitszuschlägen

* Höhere Ansprüche an die Begründungstiefe für die Schätzungshöhe

Es gibt durchaus absurde, viel zu niedrig aufgezeichnete Kasseneinnahmen von Steuerpflichtigen; es gibt aber auch durchaus absurde, viel zu hoch „berechnete“ und „plausibilisierte“ Mehrumsätze und -gewinne seitens der Betriebsprüfer. Im Ergebnis bringt die Verwendung von Plausibilisierungen abgesehen von der Kontrollfunktion, die in der Praxis der Außenprüfung aber so gut wie nie zum Tragen kommt, für den Steuerpflichtigen keinen Nutzen, eher versteckte Nachteile und macht daher keinenSinn.41 „Plausibilisierung“ ist eine rhetorische Figur, hingegen „Plausibilitätsprüfung“ als Forderung des BFH ein Muss bei Schätzungen. Bei diesen ist nach den Erfahrungen des Verfassers festzustellen: Was plausibel erscheint, ist nur selten auch wahr. Das wusste übrigens schon Johann Wolfgang von Goethe, der im Deutschen Wörterbuch der Gebrüder Grimm mit den Worten zitiert wird: „wer die menschen betrügen will, musz vor allen dingen das absurde plausibel machen.“

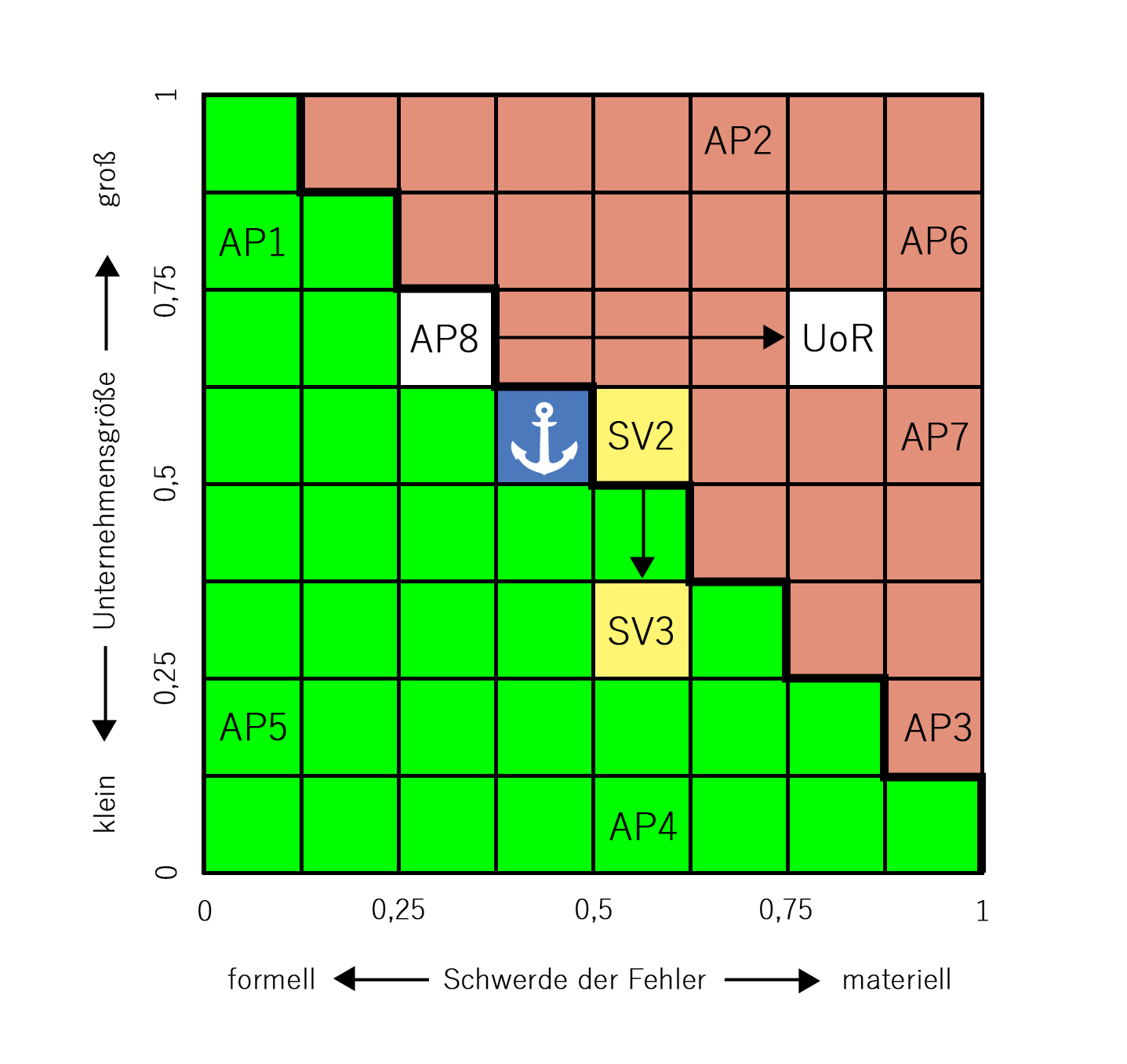

Bei Verstößen gegen die § 158 AO genannten Einzelvorschriften droht, egal es sich um einen Kleinstbetrieb oder um einen Konzern handelt, die Verneinung der Beweiskraft der Buchführung. Dabei ist in ständiger Rechtsprechung das "sachliche Gewicht" dieser Verstöße maßgeblich. Zusätzlich wird in § 158 AO auf die Einzelbezogenheit entsprechend den jeweiligen individuellen "Umständen" abgestellt. Ergänzend ist gem. § 88 AO die Gesamtbetrachtung "aller" Umstände zu beachten. Da es sich bei den berücksichtigungspflichtigen "Umständen" um einen unbestimmten Rechtsbegriff handelt, wäre es hilfreich, wenn eine Methode durch Messung und Visualisierung eine Nachvollziehbarkeit für das Verwerfen oder Nichtverwerfen der Beweiskraft der Buchführung bewirken könnte. Dieses Problem könnte durch den Skalierungsansatz - ähnlich wie bei der Abschlussprüfung - nebst Verwendung der Multidimensionalen Skalierung (MDS) gelöst werden.

§ 158 AO besagt: „Die Buchführung und die Aufzeichnungen des Steuerpflichtigen, die den Vorschriften der §§ 140 bis 748 entsprechen, sind der Besteuerung zugrunde zu legen, soweit nach den Umständen des Einzelfalls kein Anlass ist, ihre sachliche Richtigkeit zu beanstanden"2 Wird im Rahmen einer Außenprüfung untersucht, ob die Buchführung den in § 158 AO genannten Einzelvorschriften entspricht, gilt ergänzend der allgemeine Untersuchungsgrundsatz gem. § 88 Abs. 1 Satz 2 AO: “Dabei hat sie [die Finanzbehörde] alle für den Einzelfall bedeutsamen, auch die für die Beteiligten günstigen Umstände zu berücksichtigen."3 Üblicherweise wird wegen des Tatbestandsmerkmals “alle" von der Beachtung der Gesamtumstände bzw. von dem Gesamtbild der Verhältnisse gesprochen.

Die in § 158 AO normierte Regelvermutung der Beweiskraft einer Buchführung ist für die kleineren und mittleren Unternehmen von zentraler Bedeutung, wird doch in letzter Zeit mit stark steigender Tendenz die Befugnis der Finanzbehörden, die Besteuerungsgrundlagen nach § 162 A0 zu schätzen, gerade bei Außenprüfungen mit dem Schwerpunkt bei inhabergeführten, bargeldintensiven Betrieben regelmäßig mit dem Hinweis darauf begründet, dass wegen Verstößen gegen §§ 140 bis 148 AO die geprüfte Buchführung nicht ordnungsgemäß i.S.v. § 158 AO sei. Daher greife die Beweiskraftvermutung nicht und somit sei der Weg für eine Schätzung geebnet, da nach dem Wortlaut des § 162 AbS. 2 Alt. 2 AO “insbesondere dann" zu schätzen ist, „wenn die Buchführung oder die Aufzeichnungen der Besteuerung nicht nach § 158 zugrunde gelegt werden“.

Da sich bei bargeldintensiven Betrieben aber immer irgendein Mangel und meist sogar eine Vielzahl von Mängeln finden lässt - es kommt nur auf die Zeitdauer und die Intensität [116] der Prüfung sowie den flexiblen Umgang mit den Mitwirkungspflichten des Steuerpflichtigen an -, sind die Auswirkungen drastisch: So führt Achilles aus, dass “in bargeldintensiven Betrieben, so zeigt die Praxis, ... mehr als 90% der Außenprüfungen in der Schätzung von Besteuerungsgrundlagen" enden.4 Teutemacher nimmt an, dass sogar in 95 % der Fälle die Kassenführung verworfen wird.5 Nach Kalischke wird die Kassenführung - ebenfalls - in 95 % der Fälle verworfen.6 Nach den Erfahrungen des Verfassers auf Grund von Befragungen im Kölner Raum wird in bestimmten Branchen wie Eisdielen, Imbissen oder Restaurants die Buchführung in nahezu 99 % als nicht ordnungsgemäß angesehen mit der Folge eines hohen Anteils von nachfolgenden Vollstreckungshandlungen und Insolvenzen für die betroffenen Betriebe. Streitfälle nach einer Außenprüfung betreffen nach Pump 25 % bzw. bei einzelnen Finanzgerichten 30 % aller Verfahren, und zwar mit steigender Tendenz.7 Der Grund hierfür liegt nach Einschätzung des Verfassers in der einseitigen Fokussierung auf die in § 158 AO genannten Einzelvorschriften und der Vernachlässigung der Würdigung der dort genannten Umstände des Einzelfalls. Dies geht einher mit verfestigten, vereinfachenden, schematischen Handlungsmustern der Prüfer, die eine Widerlegung der Beweiskraft der Buchführung erleichtern, aber mitunter im Widerspruch zum Sinn und Zweck des § 158 AO in Bezug auf die dort eingeforderte Einzelfallbezogenheit stehen.

1 Der Verfasser ist selbständiger Steuerberater in Köln.

2 Fettdruck durch den Verfasser.

3 Die vorstehend in Fettdruck angeführten Tatbestandsmerkmale (Fettdruck durch den Verfasser) spielen bislang weder in der Praxis noch in der Literatur eine besondere Rolle; z.B. in den AO-Kommentaren Hübschmann/Hepp/Spitaler, Klein, Kühn/Wedelstädt, Pahlke/Koenig sowie Tipke/Kruse zu § 158 AO bleiben diese Tatbestandsmerkmale unkommentiert.

4 Achilles, Kassenführung in bargeldintensiven Unternehmen, 2014, S. 251.

5 Teutemacher, Handbuch zur Kassenführung, 2015, S. 2.

6 Kalischke, Betriebe bangen vor Steuerprüfern - Verbände kritisieren: Kassenführung wird bei 95 % der Unternehmer verworfen, Westfälische Nachrichten vom 15.3.2014, S. 8.

7 Vgl. Pump, Die offene Ladenkasse mit Kassenbericht im bargeldintensiven Betrieb, StBp 2017 S. 84 ff.

Es wird in § 158 AO nicht zwischen formellen und materiellen Mängel der Buchführung differenziert. Zwar handelt es sich bei den Vorschriften der §§ 140 bis 148 AO vielfach um Formvorschriften, von besonderer Bedeutung ist jedoch die materiellrechtliche Vorschrift des § 146 Abs. 1 Satz 1 AO, wonach die Buchungen und Aufzeichnungen u.a. „vollständig" und „richtig" vorzunehmen sind. Werden Einnahmen nicht vollständig aufgezeichnet, stellt dies ebenso einen materiellen Mangel dar wie z.B. die unrichtige Aufzeichnung von Außerhauslieferungen in der Gastronomie. Mängel erschüttern die Beweiskraft aber nur, wenn sich durch diese (gewichtige) Zweifel an der sachlichen Richtigkeit der Buchführung ergeben und diese dann gem. § 158 AO zu “beanstanden" ist.8 Das ist unausweichlich weder bei jedem einzelnen Mangel noch mehreren Einzelverstößen gegeben.9 Entscheidend für die Widerlegung der Beweiskraftvermutung ist das sachliche Gewicht der insgesamt festgestellten Mängel,10 also welche Bedeutung die Mängel für die Beurteilung der Buchführung als Ganzes haben.11 Der Begriff "sachliches Gewicht" ist gesetzlich weder normiert noch definiert und knüpft als unbestimmter Rechtsbegriff an “Gewichtung", was ein gewisses Maß an Bedeutung und Teilhabe an der Gesamtheit voraussetzt, sowie an die „sachliche" Bezugsnorm, also die Buchführung als Grundlage für die Herleitung von Besteuerungsgrundlagen, an. Die Beurteilung der “Gewichtung" hängt dabei denknotwendig wegen des Tatbestandsmerkmals „alle" von der Kenntnis der Gesamtheit der erfüllten und der nicht erfüllten Buchführungspflichten ab. Geringes sachliches Gewicht haben nach der Rechtsprechung jedenfalls formelle Mängel in Unternehmen, die weniger als 10 % ihrer Umsätze bar vereinnahmen, wenn keine weiteren gravierenden Mängel auftreten. 12 Häufig sind aber weder den Prüfungsberichten noch den Einspruchsentscheidungen diese Gesamtheit zur Beurteilung des sachlichen „Gewichts" und des damit verbundenen Gesamtbilds der Verhältnisse zu entnehmen.

Es gibt keine festen Regeln bezüglich der zur Beweiskraftverneinung erforderlichen Menge der festgestellten Mängeln. Im Rahmen der Gesamtbeurteilung der Buchführung kann bereits ein einziger schwerer Mangel (z.B. Nichterfassung einer hohen Einnahme) die Beweiskraft verneinen, andererseits muss eine Vielzahl von (z.B. formellen) Verstößen nicht zwingend zum selben Ergebnis führen. So propagierte ein Ausbilder von Betriebsprüfern im Kölner Raum das Suchen möglichst vieler Fehler, auch kleinerer und kleinster Fehler (so wörtlich: „Korinthen“), die dann durch die Vielzahl im späteren Verlauf den Eindruck einer nicht beweiskräftigen Buchführung entstehen lassen würden.

Die Differenzierung zwischen formellen und materiellen Fehlern ist aber von Bedeutung wegen der Beurteilung der Schwere der Mängel (leicht - gravierend). Dabei unterscheidet die FinVerw mehrere Extremfälle, indem sie auf den Begriff der „Wesentlichkeit" i.V.m. der Fehlerart formell/materiell abstellt: „Enthält die Buchführung formelle Mängel, ist ihre Ordnungsmäßigkeit [regelmäßigj nicht zu [S. 117] beanstanden, wenn das sachliche Ergebnis13 der Buchführung dadurch nicht beeinflusst wird. Enthält die Buchführung materielle Mängel... , wird ihr [S. 316] e Ordnungsmäßigkeit dadurch nicht berührt, wenn es sich dabei um unwesentliche Mängel handelt“ (R 5 Abs. 2 [StR 2012 zu § 5 EStG]). Auf der anderen Seite stellt Nr. 122 AEAO zu § 158 die Konsequenzen klar, wenn sich die Buchführung „in wesentlichen Teilen" als unbrauchbar erweist (keine Beweiskraft der Buchführung nebst Vollschätzung).14 Dabei kann der Begriff „wesentlich" mit dem Begriff „schwerwiegend" bzw. “zum Kern gehörend" gleichgesetzt werden, zumal das o.g. Erfordernis der Gewichtung denknotwendig einen Abwägungsprozess (also Darstellung der Argumente pro und contra) erfordert. Dieser Abwägungsprozess ist bei der Annahme, die Beweiskraft der Buchführung sei erschüttert, nachvollziehbar darzustellen und die Verneinung der Richtigkeitsvermutung des § 138 AO wegen der zum Teil fatalen Folgen eingehend zu begründen. In derartigen Fällen stellt der BFH neuerdings auf das Vorhandensein einer ausreichenden „Begründungsriefe" ab. 15 Je fataler die Folgen sind, umso höher sind die Anforderungen an die Begründungstiefe. Dieser Abwägungsprozess ist von der Finanzbehörde verpflichtend in der Schlussbesprechung gem. § 201 Abs. 1 Satz 2 AO, im Bp-Bericht gem. § 202 Abs. 1 Satz 2 AO und in der Einspruchsentscheidung gem. § 366 AO darzustellen. Auch in FG-Entscheidungen würde es der gesetzlich geforderten Einzelfallbetrachtung dienen, wenn anstelle der vierfach verwendeten Zwei-Satz-Begründungen 16 ein fallbezogener Abwägungsprozess mit Begründungstiefe erkennbar wäre.

. BFH vom 26.8.1975, VIII R 109/70

Beweiskraft gegeben, obgleich keine Führung eines Kontokorrent-Sachkontos über den unbaren Geschäftsverkehr bei entsprechender Ausgestaltung der Rechnungsablage erfolgte. Bei Mängeln der Inventur, Kassenführung und chronologischen Verbuchung kommt es auf ihr sachliches Gewicht im Rahmen des gesamten Buchführungswerks an. Wird die Überprüfung des sachlichen Ergebnisses durch Buchführungsmängel nicht wesentich beeinträchtigt, so kann im Allgemeinen bei überschaubaren Verhältnissen kleinerer Betriebe die Ordnungsmäßigkeit der Buchführung bejaht werden.

BFH vom 7.7.1977, IV R 205/72

Das sachliche Gewicht ist auch für die nicht zeitnahe Verbuchung von Kassenausgaben maßgeblich. Werden unmittelbar nach Auszahlung der Tageskasse Einnahmen und Ausgaben in das Kassenbuch übertragen, so brauchen die Notizzettel mit dem Auszählungsergebnis nicht als Einnahmeursprungsaufzeichnungen aufbewahrt zu werden. Die von der Rechtsprechung zugelassene Beiegsammlung als hinreichender Grundbuchersatz bei kleinen Betrieben kommt auch in Betracht, wenn bei überschaubaren Verhältnissen die Möglichkeit nachträglicher Manipulationen ausgeschlossen werden kann. Der BFH betonte ergänzend, es solle „nicht kleinlich" verfahren werden, wenn „kontrollierbar gewährleistet" sei, dass „alle Belege verbucht" wurden.

BFH vom 26.10.1994, X R 114/92

Bei versehentlichen Nichtbuchungen könne mitunter von keinem schwerwiegenden Mangel der Buchführung ausgegangen werden, wenn sie zeitnah korrigiert würden.

BFH vom 7.6.2000, Iii R 82/97

Trotz nur vierteljährlich ermitteltem Kassenbestand und fehlenden Belege für 90 % der Bargeldeinnahmen und nicht vorliegender Verträge für Versicherungsprovisionen eines Dolmetschers, aber täglich geführtem Kassenbuch, bejahte der BFH in seinem Revisionsurteil die Beweiskraft der Buchführung. Der Einwand des FA, der Kläger habe für über 90 % der Bareinnahmen keine Belege vorlegen können, sei im Streitfall unschädlich. Da in der Vorinstanz weder Kassenfehlbeträge festgestellt wurden noch aus dem angefochtenen Urteil entnommen werden konnte, dass es sich um erhebliche bare Umsätze handelt (nur etwa 10 v.H. der gesamten im jeweiligen Streitjahr erfolgten Einnahmen), könne den fehlenden Belegen ein sachliches Gewicht für die Nichtordnungsmäßigkeit der Buchführung nicht beigemessen werden.

FG Köln vom 27.1.2009, 6 K 3954/07

Die fehlende Aufbewahrung von nur gelegentlich angeforderten Bewirtungsrechnungen in einer Speisewirtschaft ist ein Verstoß gegen § 147 Abs. 1 Nr. 3 AO, welcher der Buchführung aber nicht die formelle Ordnungsmäßigkeit i.S.v. § 158 AO nimmt.

FG Berlin-Brandenburg vom 25.2.2009, 5 K 5221/05

Beweiskraft nicht erschüttert, wenn FA keine ausreichenden Feststellungen für die „sachliche Fehlerhaftigkeit" der Buchführung trifft. Die “Nachkalkulation muss alle Umstände berücksichtigen".

FG Sachsen vom 26.10.2017, 6 K 841/15

Beweiskraft gegeben, obgleich an zwei aufeinander folgenden Tagen für die Endsummenbons dieselbe Nummer vergeben wurde, die Fehlfunktion der Kasse nicht aufgeklärt wurde und Endsummenbons für zwei Wochen nicht vorliegen.

FG Köln vom 7.12.2017, 15 K 1122/16

Eine nicht lückenlos fortlaufende Rechnungsnummernvergabe ist gesetzlich nicht vorgeschrieben, daher ist eine falsche Nummernfolge kein formeller Mangel.

Leider wird häufig der Abwägungsprozess bezüglich des sachlichen Gewichts umgangen, indem die Außenprüfung auf einen einzigen Mangel unter Hinweis auf die Rechtsprechung abstellt. So hatte z.B. der X. Senat des BFH im Zeitreihenurteil als Obiter Dictum postuliert: „Bei einem programmierbaren Kassensystem stellt das Fehlen der aufbewahrungspflichtigen Betriebsanleitung sowie der Protokolle nachträglicher Programmänderungen einen formellen Mangel dar, dessen Bedeutung dem Fehlen von Tagesendsummenbons bei einer Registrerkasse oder dem Fehlen von Kassenberichten [S. 118] bei einer offenen Ladenkasse gleichsteht“. 17 Hiernach wurde von Außenprüfern gleich massenweise die Schätzungsbefugnis abgeleitet mit einem hohen Anteil nachfolgender Vollstreckungsmaßnahmen und lnsolvenzgefährdungen bei den betroffenen Betrieben. Nunmehr ist der BFH im Beschluss vom 11.1.2017 zurückgerudert: „Das Gewicht des Mangels der fehlenden Programmierprotokolle tritt ... zurück, wenn der Steuerpflichtige für den konkreten Einzelfall darlegt, dass die von ihm verwendete elektronische Kasse trotz ihrer Programmierbarkeit ausnahmsweise keine ManipuIationsmöglichkeiten eröffnet.... Erst wenn das FG aufgrund dieses Vortrags Zweifel an der konkreten Manipulation der Registrierkasse hat, wird es verpflichtet sein, die Kasse (gutachterlich) untersuchen zu lassen. In einem solchen Fall wäre es fehlerhaft, allein aufgrund der fehlenden Organisationsunterlagen von einer formell nicht ordnungsgemäßen Kassenführung auszugehen.” Der BFH fokussiert nunmehr zutreffend auf die Umstände des Einzelfalls (hier: konkrete Manipulation) und auf die Abwägung bezüglich des Gewichts des festgestellten Mangels.

8. Vgl. BT-DruckS. VI/1982, S. 146.

9. Dass nicht jeder Verstoß gegen eine Einzelvorschrift der §§ 140 bis 148 AO unabhängig von seinem Gewicht für die Gesamtbuchführung automatisch die Ordnungsmäßigkeit der Buchführung und damit ihre Beweiskraft in Frage stellt, ergibt sich bereits aus dem Wortlaut des § 158 AO, denn § 158 AO knüpft die Beweiskraftvermutung daran, dass die Buchführung und die Aufzeichnungen des Steuerpflichtigen den Vorschriften der §§ 140 bis 148 AO „entsprechen“. Im Kontext zu den anderen Tatbestandsmerkmalen bedeutet im Hinblick auf das Anforderungsniveau an die Buchführung der Begriff “entsprechen” weniger als etwa die Begrifflichkeit „vollständig übereinstimmen”, jedoch mehr als der Begriff „ähneln", womit einsichtig ist, dass einerseits in § 158 AO eine akribische Anbindung an den exakten Wortlaut der jeweiligen Einzelregelungen der §§ 140 bis 148 A0 vom Gesetzgeber gerade nicht intendiert ist, aber andererseits ein höherer Grad an Ähnlichkeit gefordert wird. Zu denken ist an den Begriff „Kongruenz” (congruere, lat. entsprechen). Im Ergebnis führt dies zu einer gesetzlich gewollten Anpassung der sonst recht starren Regelungen zur Buchführung. Dabei mag der eine Rechtsanwender den Schwerpunkt der Beurteilung auf die einzelnen Rechtsvorschriften der §§ 140 bis 148 AO legen und der andere auf die Umstände des Einzelfalls. Was dabei unter den hierzu berücksichtigenden „Umständen“ zu verstehen ist bzw. wie diese zu würdigen sind, ist nicht geklärt und als unbestimmter Rechtsbegriff auslegungsfähig.

10 BFH vom 7.7.1977, IV R 205/72, BStBI II 1978 S. 307, vom 4.8.2010, X B 19/10, BFH/NV 2010 5.2229; vgl. auch Apitz, DStR 1985, S. 304; BFH vom 7.6.2000, III R 82/97, HFR 2001 S. 30.

11 BFH vom 26.8.1975, VIII R 109/07, BStBl II 1976 S. 210.

12 BFH vom 7.6.2000, III R 82/97, HFR 2001 S. 30, Rz. 29.

13 Das sachliche Ergebnis bezieht sich auf Besteuerungsgrundagen (Gewinn, Umsatz).

14 Man kann diese Regelungen als Skalierungshnweise betrachten, auch wenn der Ähnlichkeitsansatz fehlt. Es wäre von Vorteil, wenn weitere Regelungen zu Gunsten der Steuerpflichtigen vorlägen, weil damit mancher übermotivierte Außenprüfer und Sachgebietsleiter gebremst würde.

15 Vgl. BFH vom 20.3.2017, X R 11/16, BStBI II 2017 S. 1812, Rz.50, entsprechend dem Grundgedanken in Rz. 52 muss es dabei möglich sein, zu überprüfen, ob nach sachfremden Erwägungen oder gar willkürlich verfahren wurde.

16 Vgl. Barthel, Stbg 2017 S. 321 (Übersicht 4).

17 BFH vom 25.3.2015, X R 20/13, BStBl II 2015 S. 743, Leitsatz 5.

18 BFH vom 11.1.2017, X B 104/16, BFH/NV 2017 S. 561, Rz. 37.

Außenprüfer legen in der Interpretation des § 158 AO zur Erlangung der Schätzungsbefugnis den Schwerpunkt auf die dort genannten Einzelvorschriften der §§ 140 bis 148 AO; Steuerpflichtige hingegen legen den Schwerpunkt eher auf die (besonderen) Umstände ihres Unternehmens. Außenprüfer versteifen sich nach den Erfahrungen des Verfassers darauf, einseitig im Prüfungsbericht - zum Teil seitenweise - Einzelvorschriften, BMF-Erlasse und Gerichtsentscheidungen, insbesondere zur Kassenführung, zu zitieren mit dem Hinweis darauf, dass diese im zu beurteilenden Falle nicht oder nicht ganz erfüllt sind bzw. gegen diese verstoßen wurde, auf jeden Fall aber gravierend sind (Folge: Schätzungsbefugnis). Eine relevante Einzelvorschrift im Bereich Kassenwesen wird dabei uneingeschränkt auf einen Eisverkäufer mit Bauchladen, der im Sommer alle 14 Tage durch ein Stadion geht, genauso angewendet wie auf einen Lebensmitteleinzelhandelsfilialbetrieb mit einigen 1 000 Filialen und großer lT-Abteilung. Steuerpflichtige verweisen hingegen auf eine Vielzahl einzubeziehender Besonderheiten ihres individuellen Einzelfalls, die man berücksichtigen müsse, die dann aber fast regelmäßig vom Außenprüfer ignoriert werden.9 Die Außenprüfer befinden sich wegen der Hinweismöglichkeit auf den Wortlaut einschlägiger Einzelregelungen auf vermeintlich sicherem Boden, die Steuerpflichtigen wegen der Unbestimmtheit der berücksichtigungsfähigen möglichen Umstände20 des Einzelfalls21 und wegen der Beurteilung der sachlichen Gewichtung eher auf schwammigem Terrain. Der Grund liegt darin, dass es für die in § 158 AO eingeforderte Einzelfallgerechtigkeit bei der Beurteilung der Beweiskraft einer Buchführung bislang weder objektive Vergleichsmaßstäbe noch verlässliche Anhaltspunkte gibt.

Legt man die Tatbestandsmerkmale in § 158 AO „nach den Umständen des Einzelfalls" wörtlich aus, ist im Rahmen der Beweiskraftbeurteilung auf jeden Fall eine Einzelfallbetrachtung erforderlich. Dass dies in der Praxis von Prüfern ignoriert wird, hängt mit der Tendenz zusammen, im späteren Ablauf Prüfungsmethoden anzuwenden, die nicht an individuellbetriebsinterne Daten, sondern an eine „Vielzahl von Fällen" (insbesondere Richtsätze, Sicherheitszuschläge in vergleichbaren Fällen) anknüpfen. Legt man hingegen die o.g. Tatbestandsmerkmale teleologisch aus, führt dies zur Forderung nach Einzelfallgerechtigkeit, was mehr Sinn macht, wenn man sich die Rechtsnormen in der AO vor Augen führt, bei denen der Gesetzgeber ebenfalls die Einzelfallbetrachtung explizit vorgeschrieben hat. Im o.g. Beispiel des Fehlens von Organisationsunterlagen wie Betriebs- bzw. Bedienungsanleitung, insbesondere bei einer, preiswerten Registrierkasse von einem Großhandelsmarkt, wäre es unter dem Gesichtspunkt der Einzelfallgerechtigkeit nicht nachvollziehbar, deshalb die Beweiskraft der Buchführung in Frage zu stellen.22 Die differenzierenden Entscheidungen der Rechtsprechung lassen nicht erkennen, wie genau die Gesamtbewertung der Einzelumstände vorzunehmen ist, nach welchen Kriterien die relevanten Umstände gegeneinander abzuwägen und zu gewichten sind, um am Ende zur Entscheidung zu kommen, ob die Buchführung insgesamt ordnungsmäßig und damit beweiskräftig ist.

Beurteilungskriterien bei der Gesamtwürdigung sind:

1. Art der Fehler (formell/materiell)

2. Barzahlungsanteil/Bankzahlungsanteil

3. Effektivität inner- und außerbetrieblicher Kontrolle

4. Eigen-/Fremdgeschäftsführung

5. Fehlermotiv (absichtlich, absichtslos)

6. Gewinnauswirkung (umschichtend/endgultig)

7. Häufigkeit der Fehler (wenig/viel)

8. Klarheit/Unklarheit von Vorschriften

9. Schwere der Fehler (leicht/gravierend)

10. Stabilität des Buchführungssystems

11. Unternehmensgröße (klein/groß)

12. Verhältnismäßigkeit

[S. 119] Schwere und Art der Fehler sind eng korreliert. Je größer die Überregelung und damit die Unübersichtlichkeit von Vorschriften im

Kassen- und Buchführungsbereich wird, umso mehr steigt das Skalierungserfordernis. Tankstellen-, Fastfood- und Franchisebetriebe unterliegen oft einer strengen außerbetrieblichen Kontrolle. Gerade in dem Bereich der Anforderungen an die Ordnungsmäßigkeit der Buchführung, speziell bezüglich der Kassenführung, wird eine Gesamtbeurteilung überlagert von einer einseitigen Darstellung einer Vielzahl von Einzelverstößen unter Zuhilfenahme von vorgefertigten Textbausteinen, die einer Einzelfallbezogenheit im Grunde entgegenstehen.23 § 88 AbS. 1 Satz 2 AO normiert als verfahrensleitenden Maßstab, dass die Finanzbehörde „alle für den Einzelfall bedeutsamen, auch die für die Beteiligten günstigen Umstände zu berücksichtigen"24 hat. Wenn aber der Gesetzgeber expresbis verbis auf „die Umstände des Einzelfalls"25 sowie sogar auf „die für die Beteiligten günstigen Umstände" hinweist - was bei der Masse der Steuerrechtsnormen sonst nicht der Fall ist -“ ist dies eher eine Ausnahme mit der Konsequenz, dass der Gesetzgeber dem eine besondere Bedeutung zubilligt. Während die gem. § 88 AbS. 1 Satz 2 AO zwingend zu berücksichtigenden Umstände die Handlungs -und Vorgehensweise des Rechtsanwenders bzw. der beurteilenden Person beschreiben, bietet der (eher weiche) Begriff „entsprechen" in § 158 AO i.V.m. den Einzelvorschriften in §§ 140 bis 148 A0 26 via Anpassung das flexible rechtliche Instrumentarium für die Gesamtbeurteilung einer Buchführung. Die zwei Leitplanken in diesem gesetzlichen Rechtsrahmen sind somit „Einzelvorschrift" einerseits und „Einzelfall" andererseits.27

19 Das Problem liegt darin, dass letztlich die Finanzbehörde entscheidet, was „bedeutsam" i.S.v. § 88 Abs. 1 Satz 2 AO ist. Gegen die Ablehnung einer vom Steuerpflichtigen beantragten Berücksichtigung gibt es keinen Rechtsbehelf.

20 Der Begriff Umstände“ sollte im konkreten Einzelfall möglichst präzisiert werden, z.B. mit charakteristischen Eigenschaften wie „außere, „innere", „sachliche", „fachliche „ „rechtliche, „biIdungsbezogene“, „familiäre", „religiöse", „wissensmäßige“, „zeitbezogene“ usw. In der Prüfungspraxis wird die Vielzahl der in § 158 AO genannten Einzelvorschriften häufig undifferenziert nach den „Umständen“ des Unternehmers bzw. des Unternehmens angewendet.

21 Es erweist sich als Nachteil für die Steuerpflichtigen, dass die Anforderungen an die Buchführung in Einzelvorschriften gem. §§ 140 bis 148 A0 nebst unzähligen Erläuterungserlassen und -schreiben detalliert normiert sind, hingegen die Vielzahl möglicherweise zu berücksichtigender Umstande des Einzelfalls nirgendwo fixiert ist bzw. es sich um einen unbestimmten Rechtsbegriff handelt und auch eine Operationaliserung nicht erkennbar ist.

22 Das Fehlen einer Bedienungsanleitung wird in der Außenprüfung häufig zu einem Popanz aufgebauscht. Wird diese dann im Nachhinein doch gefunden, ist es frustrierend, wenn der Prüfer oder ein Finanzgericht dann lediglich einen Haken in einer Checkliste macht und sich inhaltlich nicht weiter mit dieser beschäftigt. Das Gleiche dürfte gelten, wenn dem Betriebsprüfer die Erstprograrnmierung einer Registrierkasse tatsächlich ausgehändigt werden kann.

23 Vgl. Barthel, Schätzung aufgrund von Kassenmängeln, StBp 2016 S. 80. Zum Erfordernis einer Abwägung und einer Gesamtbewertung gibt es eine Parallele, und zwar zur Beurteilung der Ordnungsmaßgkeit eines Fahrtenbuchs. Auch hier stellt der BFH auf den quantitativen und qualitativen Aspekt (“einige“ bzw. „kleinere“ Mängel) ab: „Ebenso wie eine Buchführung trotz einiger formeller Mängel aufgrund der Gesamtbewertung noch als formell ordnungsgemäß erscheinen kann [. . .], führen jedoch auch kleinere Mängel nicht zur Verwerfung des Fahrtenbuchs und Anwendung der 1 %-Regelung, wenn die Angaben insgesamt plausibel sind [. . .]. Maßgeblich ist, ob trotz der Mängel noch eine hinreichende Gewähr für die Vollständigkeit und Richtigkeit der Angaben gegeben und der Nachweis des zu versteuernden Privatanteils an der Gesamtfahrtleistung des Dienstwagens möglich ist“, BFH vom 10.4.2008, VI R 38/06, BStBI II 2008 S. 768.

24 § 88 AO (Amtsermittungsgrundsatz) wurde überdies mit Wirkung ab 1.1.2017 nach dem StModernG zusätzlich zu den bisher genannten Prinzipien der Verhältnismäßigkeit, der Gleichmäßigkeit und der Rechtmäßigkeit um die beiden Prinzipien der Wirtschaftlichkeit und der Zweckmäßigkeit erweitert mit der Folge, dass die Abwägung noch schwieriger geworden ist.

25 Da ein substantiierter Unterschied zwischen den beiden Formulierungen nicht erkennbar ist, wird im Folgenden einheitlich von den „Umständen des Einzelfalls" gesprochen. Es ist aber schon eigenartig, wenn der Gesetzgeber in §

88 AO einseitig - wohl aus gutem Grund - die Finanzbehörden anweist, auch die für den Steuerpflichtigen „günstigen Umstände" zu berücksichtigen.

26 Es erstaunt, dass die Verwerfung einer Buchführung in der Praxis selten mit der Benennung einer der Einzelvorschriften der §§ 140 bis 148 AO begründet wird, sondern in der Hauptsache mit Regelungen in Schreiben und Erlassen sowie gerichtlichen Entscheidungen.

27 Es ist überraschend, dass es eine ausufernde Rechtsprechung zu den genannten Einzelvorschriften, nicht aber zu den zu beachtenden möglichen Umstanden des Einzelfalls gibt.

Als Vorbild für den Abwägungsprozess und die erforderliche Gesamtbewertung könnte das Skalierungskonzept herangezogen werden, welches bereits seit vielen Jahren in den International Standards an Auditing (ISA) und in den IDW-Prüfungsstandards seinen Niederschlag gefunden hatte und seit dem 28.9.2012 ganz offiziell als Muss-Vorschrift von Wirtschaftsprüfern und vereidigten Buchprüfern zu berücksichtigen ist. Dieses Konzept wird als „Skalierter Prüfungsansatz”28 als Ergänzung zum sog. “risikoorientierten Prüfungsansatz" beschrieben und ist in § 24b Abs. 1 BS WP/vBP (Auftragsabwicklung) wie folgt niedergelegt: „WP/vBP haben für eine den Verhältnissen des zu prüfenden Unternehmens entsprechende Prüfungsdurchführung Sorge zu tragen. Dabei hat der WP/vBP Art, Umfang und Dokumentation der Prüfungsdurchführung im Rahmen seiner Eigenverantwortlichkeit nach pflichtgemäßem Ermessen in Abhängigkeit von Größe, Komplexität und Risiko des Prüfungsmandats zu bestimmen.“29 Ein Vergleich zwischen §§ 88, 158 AO und § 24b Abs. 1 BS WP/vBP zeigt, dass die Formulierungen „Umstände des Einzelfalls" in § 158 Alt. 2 AO und "Verhältnisse des zu prüfenden Unternehmens" in der Berufssatzung ähnlich sind. Auch der jeweilige Gesamtbeurteilungsansatz ist ähnlich: Einmal mündet das Ergebnis der Prüfung bei der Wirtschaftsprüfung als Gesamturteil in den Bestätigungsvermerk, der zu erteilen, zu ergänzen oder zu versagen ist, und zum anderen mündet die Gesamtbeurteilung der Prüfung bezüglich der Ordnungsmäßigkeit der Buchführung in die generalisierende Feststellung, ob die Beweiskraftvermutung des § 158 AO vorliegt. Während bei der Skalierten Abschlussprüfung die maßgebenden Kriterien bereits in § 24b BS WP/vBP genannt sind (Größe, Komplexität und Risiko), müssten diese bei einer skalierten Außenprüfung noch gefunden werden. Hierbei kann auf die in Abschn. III genannten Beurteilungskriterien zurückgegriffen werden.

Der Begriff „Skalierte Abschlussprüfung" wird im Erläuterungstext zu § 24b BS WP/vBP dahingehend definiert, dass der Wirtschaftsprüfer sich bei der Durchführung der Prüfung „an den tatsächlichen Gegebenheiten des Prüfungsgegenstandes, namentlich Größe, Komplexität und Risiko, zu orientieren und damit den Grundsatz der Verhältnismäßigkeit zu beachten" hat.30 Eine prägnantere Erläuterung geben Kuhn/Stibi, wonach bei einer Skalierbarkeit „die Einzelregelungen der ISA nach prüferischem Ermessen situationsspezifisch an die individuellen Verhältnisse angepasst werden können".31 Dieser Anpassungsansatz ist auf Außenprüfungen übertragbar. [S. 120]] Wünschenswert wäre eine Visualisierung der Teilergebnisse von Beurteilungen. Ein fremder Dritter (z.B. der Steuerpflichtige oder der Finanzrichter) würde gerne wissen wollen, in welchen Prüfungssegmenten leichte bzw. schwere Mängel mit welcher Häufigkeit und welcher Gewichtung aufgedeckt wurden und wie das Gesamturteil gebildet wurde. Hierzu bietet es sich an, die Analyse der Umstände und Ergebnispräsentation in Anlehnung an die in der Wissenschaft etablierte Multidimensionale Skalierung vorzunehmen.

28 Vgl. ausführlich Freichel, Skalierte Jahresabschlussprüfung, 2016.

29 Fettdruck durch den Verfasser.

30 Zur näheren Charakterisierung können mit dem Begriff Skalierung“ die Termini „Gesamtbetrachtung in Bezug auf die Beweiskraft einer Buchführung“ (anstelle einer Einzelvorschriften-Fokussierung), „Anpassung an individuelle Verhältnisse“, „situationsspezifische Ausrichtung“, „Festlegung von Wesentlichkeitsgrenzen“, „Größe eines noch zu akzeptierenden Fehlers", "Beachtung des Grundsatzes der Verhältnismäßigkeit“, „Orientierung an den tatsächlichen Verhältnissen des Unternehmens“, „Vernachlässigung kleinerer und/oder weniger Fehler“ verbunden werden.

31 Kuhn/Stibi, Änderungen der IDW Prüfungsstandards aufgrund des Bilanzrechtsmodernisierungsgesetzes (Bil-MoG), WPg 2009 S. 1 157.

Die Multidimensionale Skalierung32 ist ein Instrument der Statistik, um bei einem komplexen Phänomen auf der Basis nicht-metrischer Ähnlichkeitsdaten ein metrisch skaliertes Endergebnis zu erzielen. Mehrere Dimensionen können gleichzeitig skaliert werden, so dass erkennbar wird, wie sich die jeweiligen Dimensionen im Verbund auswirken (also keine isolierte Auswirkungsbetrachtung).

Nicht-metrische Daten können in einem konkreten Außenprüfungsfall z.B. sein: Radierungen, Überschreibungen, Lücken in Rechnungsnummern, Fehlen von Z-Bons, von Bedienungsanleitungen oder von Erstprogrammierungsprotokollen, Verwendung einer Excel-Tabelle als Kassenbuch, unvollständige und unrichtige Aufzeichnung von Einnahmen, Nichteinhaltung der Zeitnähe usw., und zwar im Vergleich zu gleichen oder anderen Beanstandungen in ähnlich gelagerten Prüfungsfällen.

Die Multidimensionale Skalierung enthält im abstrakten Modell den metrischen Distanzbegriff und erlaubt damit eine geometrisch räumliche Visualisierung unterschiedlicher Dimensionen von Elementen als Träger von Eigenschaften (Art und Häufigkeit der Mängel, Unternehmensgröße, operative Ausrichtung usw.).33 Damit kann eine Vielzahl von Eigenschaften bzw. Einzelfeststellungen reduziert und in überschaubare Gruppen klassifiziert, d.h. strukturiert werden.

Die Multidimensionale Skalierung ist ein hilfreiches Entscheidungsinstrument auch im juristischen Bereich. Hier hat die Bedeutung von Beurteilungen auf Grund von Messungen gleichermaßen zugenommen. Auch hier gilt das Prinzip: „Was man nicht messen kann, kann man nicht seriös beurteilen”. Wenn ein Entscheider bei der Finanzbehörde oder beim Finanzgericht bei der Gesamtbeurteilung im Blindflug unterwegs ist, kann das nicht hingenommen werden. Die Multidimensionale Skalierung basiert auf dem Konzept der Ähnlichkeit. Aus Ähnlichkeitsurteilen lassen sich wichtige Informationen gewinnen, insbesondere wie eine valide, fundierte und vor allem nachvollziehbare Gesamtbeurteilung eines Phänomens (hier: Beweiskraft einer Buchführung) getroffen werden kann.34 Die Multidimensionale Skalierung vermag eine große Datenmenge unterschiedlich stark miteinander verknüpfter Daten in ihrer Beziehung zueinander und mit ihren Ähnlichkeiten und Gegensätzen per Visualisierung insgesamt besser erkennbar zu machen, als es etwa beim Versuch, die komplexen Zusammenhänge mit Erläuterungstext zu beschreiben, möglich ist. Statt z.B. sechs Seiten über Mängel inklusive Beschreibung, Erläuterung, Rechtsgrund und Beurteilung usw. im Bp-Bericht zu lesen, wäre für die Adressaten eine Tabelle mit Angabe von Beurteilungskriterien wie Vollständigkeit oder Dokumentation in den jeweils relevanten Segmenten einer Buchführung nebst Angabe des jeweiligen Beurteilungsergebnisses für die eigene Urteilsfindung im Zweifel ergiebiger.

Nachfolgend wird skizziert, wie aus einer Vielzahl nichtmetrischer Einzeldaten zur Buchführung eine strukturierte metrische Übersicht abgeleitet werden kann und wie hierauf aufbauend eine Interpretation im Hinblick auf die Gewinnung einer Gesamtbeurteilung bezüglich der Beweiskraft der Buchführung erfolgen kann.

32 Einen guten Überblick bieten z.B. Borg/Staufenbiel, Theorien und Methoden der Skalerung, 1989, m. w. N.; Böckenholt, Mehrdimensionale Skalierung qualitativer Daten - Ein Instrument zur Unterstützung von Marketingentscheidungen, 1989.

33 Es gibt auch berücksichtigungspflichtige Umstände, die einer SkaIierung nicht bzw. weniger gut zugänglich sind, Beispiele: Mängel im Grüdungsjahr, im Zeitablauf geänderte Konkurrenzsituation.

34 Bei den nachfolgenden Darstellungen und Beispielen wurde bewusst auf mathematische Ableitungen und rechentechnische Einzelheiten verzichtet, obgleich sich bei der Umsetzung in der Praxis bei komplexen Einzelsachverhalten bzw. bei einem Einbezug einer Vielzahl vergleichbarer Sachverhalte die Verwendung leistungsfähiger Statistikprogramme wie SPSS, die MDS-Module vorsehen, anbieten könnte.

Die Vielzahl der von einem Außenprüfer angeführten Attribute zur Beweiskraft der vorgefundenen Buchführung werden zweckmäßigerweise strukturiert in eine Matrix eingestellt, die einerseits die Art des jeweiligen Mangels und andererseits die Segmente der Buchführung erfasst. Hinsichtlich der Art des jeweiligen Mangels kann auf die Strukturierung, die der Verfasser bezüglich der Grundsätze einer ordnungsmäßigen Durchführung von Schätzungen - verwendet hat, zurückgegriffen werden (vgl. hierzu die Zeilen in Abb. 1). Dieses Tableau dient als Zwischenschritt zur Reduzierung der Komplexität bezüglich der Vielzahl der möglichen positiven (!) wie negativen Einzelfeststellungen zur Beurteilung der Beweiskraft der Buchfuhrung.36[S. 123]

~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~

Bei einem großen Restaurant wurden folgende Mängel (= nicht-metrische Daten) festgestellt (in der Reihenfolge der Zeilen):

Überträgt man diese Mängel nun in ein strukturiertes Tableau, kann deren Gewicht mittels Schriftgröße und Schriftart visualisiert werden. Die Eintragungen in ein derartiges Tableau sollten stets mit größtmöglicher Kürze und Prägnanz erfolgen. Im Folgenden bedeuten:

• In der Buchführung wurden im Debitorenbereich sehr viele Sammelkonten (z.B. diverse Kunden mit A) verwendet,

• Es fehlten im Prüfungszeitraum einige Z-Bons infolge eines technischen Fehlers an insgesamt 15 Tagen. Diese wurden per Hand aufgezeichnet.

• Es gab Lücken in den fortlaufenden Rechnungsnummern, weil Rechnungen neu geschrieben und die alten Rechnungen nicht aufbewahrt wurden.

• Die Festschreibung der monatlichenBuchführung war in 30 % der Fälle nicht sofort erfolgt.

• Die Kassenaufzeichnung (anhand der Einnahmen- und Ausgabenbelege) wurde durchgehend per Excel erledigt.

• An drei Tagen wurden Kassenfehlbeträge von durchschnittlich 150 € festgestellt.

• Im Rahmen der Abschlussbuchungen wurde bei den unentgeltlichen Wertabgaben für den privat genutzten Pkw ein falscher Listenpreis zu Grunde gelegt.

• Es wurden ergänzend “Umsätze ohne Rechnung” [UoR] d.h. nicht verbuchte Einnahmen festgestellt.

- Tabelle -

Die beschreibenden, nicht-metrischen Feststellungen sind in Beispiel 1 durch die Einstellung in das Tableau bezüglich der Art (formeller oder materieller Mangel) und bezüglich der Schwere im Sinne einer Rohdatenmatrix vorbeurteilt. Zur Überführung in ein metrisches System ist zunächst eine Vorentscheidung über die Art der Skalierung erforderlich. Es bietet sich hierzu eine Punkteskala von 0 bis 9 an (0 = kein Mangel; 9 = viele Mängel). Hierdurch wird bewirkt, dass die Feststellungen dem Auge (gegenüber einem Lesen von viel Prosa) in angenehmer Weise zugänglich gemacht und das Erkennen der Daten- und Informationsstruktur erleichtert wird.

Zur Überführung in ein metrisches System sind nunmehr „Ähnlichkeitsurteile" erforderlich. Ohne Verwendung eines Bezugsrahmens bleibt die weitere Bearbeitung zu subjektiv und verliert an Akzeptanz.

Die Subjektivität sinkt mit steigendem Einbezug einer Vielzahl von Personen und die Objektivität der Beurteilung steigt (et vice versa). In Schätzungsfällen bei einem Finanzgericht ist es daher regelmäßig angezeigt, dass bezüglich der Beurteilung der Beweiskraft der Buchführung die Sache möglichst nicht nur vor einem Einzelrichter, sondern vor den fünf Richtern eines Senats verhandelt, wobei es gerade hier auf die Beurteilung durch die ehrenamtlichen Richter ankommen könnte.

Das beschriebene Verfahren erscheint kompliziert; tatsächlich ist aber die Überführung des nicht-metrischen Systems in ein metrisches System bei einiger Übung und hoher Entscheidungsfreudigkeit in relativ kurzer Zeit möglich.37 Überträgt man die in Beispiel 1 aufgeführten Außenprüferfeststellungen in ein metrisches Tableau, könnte das Ergebnis etwa so wie in Beispiel 2 dargestellt aussehen.

Die Würdigung der in Abb. 2 skizzierten Mängel hätte möglicherweise zur Folge, [S. 121] dass die Beweiskraft der Buchführung (soeben) nicht mehr gegeben ist. Das Beurteilungstableau basiert auf subjektiven Beurteilungen. Es werden aber die dort enthaltenen Mängel und die Bereiche ohne Mängel sowie die Gesamtheit aller Segmente zur Beurteilung einem Adressaten auf einfache und übersichtliche Weise verdeutlicht. Ergänzend wurde eine zusätzliche Feststellung von „Umsätzen ohne Rechnung" als [8] in eckigen Klammern und Fettdruck eingestellt.